又到报庆,今年系离开《信报》后,以首席顾问身份继续服务《信报》!在此祝《信报》百尺竿头,更进一步,业务多元化。

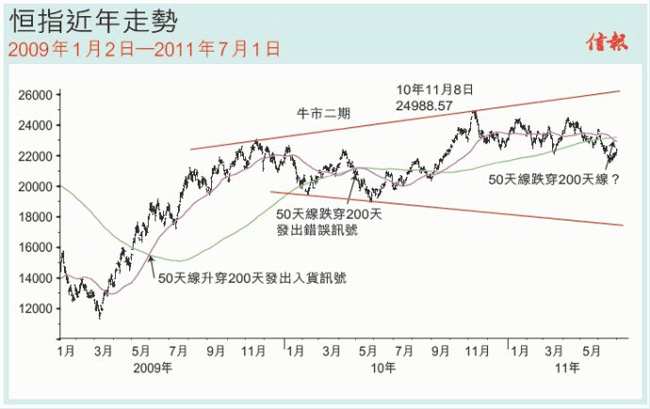

2011年上半年睇港股是较偏淡,认为恒指在25000点到22000点之间上落(最大支持位在19000点),投资策略以个别发展为主。买强势股(即P出现强势者),卖出弱势股。拣股一向非散户强项,相信75%小投资者在上半年都略有亏损。技术上睇只要恒指仍高出19000点,港股仍处于牛市二期。这个牛市二期以喇叭型走势出现,即恒生指数不断有短期新高及新低出现。在牛市二期移动平均数出错率甚高,参考作用不大。

投资秘笈十式

今时今日投资成功之道包括:

一、先做好功课,未研究清楚前最好不投资。

二、先组织好你的投资策略,例如恒指P/E在12倍时,你不妨投入较多资金,高出16倍又不妨减持。

三、不要冲动。

四、不如意事十常八九,小小损失可以接受,大损失必须逃避。

五、DIY(自己的投资由自己作主,不要盲从附和别人),力不到不为财。

六、资产分配,例如多少资金用作投资房地产、多少投资外币及黄金、多少投资股票、多少保持现金,并不时作检讨。

七、在跌市时要有耐性。每次危机之后往往是大繁荣,例如Templeton这位伟大投资家在1939年以1万美元开始,那年第二次世界大战即将爆发日子。1990年Tim Benness, Lee写成HTML(hyperteat market language)成为后期万维网的基础技术,引发科网股革命,今天人人都用‘WWW’。1990年是两伊战争爆发日子,美国经济出现软着陆。1996年Steve Jobs重返苹果公司,后来利用HTML 5技术设计出iPhone 4,那年是科网股泡沫爆破。

八、在牛市二期,移动平均数升穿或跌穿阻力位不代表什么,例如2010年6月死亡交叉出现后港股却大升,这次又如何?

九、1967年我老曹刚离开学校那年,香港前景大部分人皆睇淡,今天回望香港经济繁荣号快车原来在那年开出。

十、危机只会令没有做好准备的人亏损,为做好准备的人带来机会,例如1974年、1982年、1987年、1998年、2003年、2008年、及今年下半年。只要做好准备,危机并没有什么可怕。

1970年代对全球经济最大威胁系滞胀。即经济停滞不前,但物价却狂升。随着1980年代经济环球化、GDP增长率加快上升、CPI升幅下降,带来20年繁荣期。到了2000年,食物及能源价格又再上升,加上股市及楼价大上大落,令中产阶级成为最大受害者。1980年最富有1%家庭占全港总收入9%、今天已占全港总收入25%。

内地推改革开放政策,香港最先受害系本港低收入家庭(因制造业内移),中产在1980年代每年平均仍获加薪10%直到1997年。楼价经过1997年至2003年回落后,今年重返1997年水平(豪宅已超过;反之天水围楼价仍差30%),出现‘V’型走势(回落6年、上升8年)。恒生指数自1997年至今,先后出现97年亚洲金融危机、2000年科网泡沫爆破、2008年金融海啸及2011年中小企小股灾,未来又会系点?相信下半年仍是上落市,拣股不炒市。

2001年中国加入WTO成为世界工厂,对原材料及能源入口需求急升,推动全球原材价及能源价格上升;反之2000年起美国随日本之后进入失落世代。但美国政府较日本政府聪明,透过发债及量化宽松政策维持表面繁荣,直到2007年在去杠杆化压力下,美国经济繁荣才失色。2010年起欧洲的主权债券问题出现,至今仍没完没了。

中国政府早已明白不能长期依赖出口带动经济高增长,因此在2008年底提出经济转型,2009年起中国GDP又恢复高增长。中国的GDP高增长期到底可维持多久,会否一如东南亚同南美洲国家在1990年代的经历,陷入中等收入的陷阱?目前仍不知道。最近内地民企股价大跌,到底是另一买便宜货机会,还是代表中国已在陷入中等收入陷阱?

1967年我老曹刚出社会做事那年,如果有人告诉你:2010年后的世界是很多人皆可坐飞机游埠;整个衣柜大的电脑可随身携带而且售价很便宜;打长途电话不用到大东电报局,而是用比一包香烟还细的手机,不但可打长途电话,还可以摄影、上网、甚至睇电视;今天65元一呎的住宅楼到时卖12000元;金价由35美元一盎斯升至1574多美元;恒生指数由64点上升到32000点……你信不信?

2011年一个更开放的全球贸易体系和网络世界已形成,新兴经济体迅速冒起,反之1970年代的经济三头马车(美国、日本同欧洲)目前各有各的困难。2010年新兴经济体GDP平均增幅仍达6%,反之美国、日本同欧洲GDP平均升幅只有1.8%。推动经济增长的力量,自2000年起已由OECD移向BRICS,世界经济进入再平衡期。新兴国家的企业目前在规模上已媲美OECD的企业,未来的比拚将更激烈。

2011年起新兴国家过去的优势(低成本和出口驱动)已近尾声,在自主创新能力和人才竞争上,能否较OECD企业优胜?2009年止中国海外投资超过700亿美元,相信到今年已超过1000亿美元,未来中国向外投资大方向仍不会改变,但OECD跨国企业仍占据全球化经济体系内的高利润点,他们在研发能力、技术创新、人才、品牌及营销方面仍占有利地位。中国2009年起开始提升在全球产业链上的地位,这段优化期并不易走,例如联想(992)曾希望透过收购IBM个人电脑业务去提升‘联想’品牌国际地位,但并不成功。这场中国企业提升在全球产业链上地位战争刚开始。

根据日本埃森哲博士研究,过去20年全球150宗超过5亿美元大型收购中,只有17%为收购者带来明显回报,其余皆不成功。企业由最初原始阶段进入出口导向,到自身品牌建立,然后全球化,主要是透过研发及技术创新,而非收购外国品牌。成功的企业包括:①良好人才;②组织架构;③流程及技术创新;④领先能力,即领导潮流而非跟着别人尾巴走。例如1980年代新力发明Walkman,近年苹果的iPhone 4都起领导潮流的作用。中国如何由价值链低端走向价值链高端?由劳动力密集型产业走向高端装备产业,令中国产品在国际竞争力进一步上升。

内地民企成功三部曲:A.为其他品牌做代工。透过为别人做代工去建立自己生产团队;B.逐步发展本身品牌,取代为别人代工的业务,令毛利率提升;C.发展自己的研发、设计、管理同测检,透过推陈出新建立自己品牌的市场地位。此亦是过去日本及南韩企业成功之路,但艰辛难行。最后哪些民企成功,哪些民企失败?

2020年中国高铁系统建成后,中国经济将进一步一体化,再不是目前的板块经济(例如珠江三角洲板块、长江三角洲板块、环渤海板块等),令资源、人才重新组合。类似1970年美国建成超级公路网络后,电影业集中在荷里活、飞机生产业集中在西雅图、IT行业集中在加州矽谷,金融业则以纽约、芝加哥为主,大大减少内耗(今天珠江三角洲不少企业产品或服务,同长江三角洲企业产品及服务相同,互相竞争,形成大量内耗),应可大大提升中国经济的整体效益。从这点看,中国仍可保持10年或以上GDP高增长。

过去投资是金钱先行,例如公用事业、工厂、房地产等都需大量资金投入。今天投资最重要是创意,例如中原地产成立初期原始资本只需1万元,阿里巴巴(1688)亦以50万人民币开始;反之需大量资本的企业如通用汽车等在过去二十年是开倒车。今天一只股份是否便宜不再是看市价是否低于NAV,而在于是否拥有纯利增长潜力。2009年起中国由依赖第二产业(制造业)进入依赖第三产业(金融、服务及虚拟产业),需要的是企业营运者的智慧,而不再是资金。

长远发展 转型升级

过去香港转型成功有赖中国自1978年起的改革开放政策,美国则有赖1980年起经济环球化,全球产业链进行再分工,令美国的智慧型产业有更大发展空间,例如电子商务、物流服务、研发设计、管理同测检等,均可以透过向新兴工业国提供服务(例如苹果与富士康的合作)而获利。

现代企业提供的‘增值部分’可以占产品售价60%(即产品售价中,60%由提供增值服务的公司占去);反之生产商只占产品售价40%(扣除原材料、工资、运送等成本后,生产商利润十分有限)。现代服务企业获利丰厚,反之生产商利润微薄,此乃OECD国家人均收入五倍甚至十倍于新兴工业国人民的理由。

中国能否由过去依赖第二产业进入依赖第三产业为主,令人均收入大幅提升决定中国经济的未来。上一次世界出现大改变是1978年邓小平掌权、1979年戴卓尔夫人上台、1980年列根总统上台。三个人改变了全世界,将经济推向环球化。未来又如何?

总结过去40多年个人投资经验,发现两大真理:甲、持有纯利不断上升的企业股份,是最保本及增值的方法。乙、股票市场上升的日子占四分三、下跌日子占四分一。只要避过大跌市,投资股票仍然较易获利。

避过大跌市的方法好简单,每次股价跌幅大于15%便要小心,一旦跌幅超过20%便止损;只有股价出现一浪高于一浪时才买入,即追高杀跌。相信下半年起,炒卖资源股时代结束,转向投资那些能为自己‘品牌’增值的公司。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号