BT曾又在作出空洞的恐吓,忘认1997年8月他曾预言圣诞节前经济复苏及2009年12月预计 2010年出现双底衰退。大家请记住,人是没有预测能力的。兔年如果你的投资回报率是零,恭喜你。如果你的投资回报率是5%或以上,你有资格做基金经理!因65%投资者在兔年回报率是负数。

上周联储局17位成员当中有7位认为2014年前美国毋须加息,并估计2012年美国GDP可上升 2.2%(去年第四季上升2.7%),2013年可上升3.2%(如果做得到真的唔错)。欧洲方面估计今年GDP收缩0.5%、日本可能是零增长、中国仍有8%增长。恒生指数由16000点已反弹4000多点,再次证明当人人悲观时,是入市的好机会。

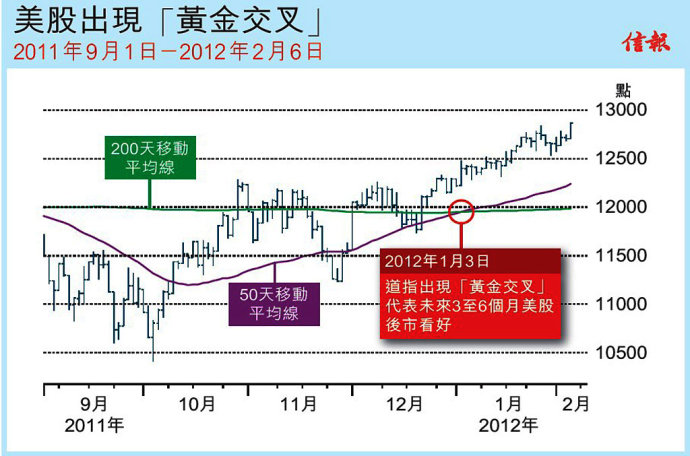

美股出现黄金交叉

去年七月恒指50天线跌穿250天线即死亡交叉,但很少人相信未来3至6个月股市会大跌,结果去年10月恒指见16170点。今年2月1日美股出现「黄金交叉」,很少人相信未来3至6个月美股会上升!美国过去60年历史(1950年起计)共出现26次黄金交叉,其中21次在未来3至6个月是上升平均升幅5% (2009年那次上升20%,2010年10月那次上升12%)。如美股未来是上升,港股又如何?

恒指已出现双底。第一个底在去年10月思捷环球(330)见7.55元、国寿(2628)见17.04元、利丰(494)更在8月见10.82元;另一个底在去年12月,新世界(017)见 6.13元、合和实业(054)见18.56元。恒指形成双底后,开始进入扭手巾仔式上升。(如不知道何谓扭手巾仔式上升,便没有资格评论股市)。

1987 年格老上任联储局主席后每次股市回落后他便减息,形成著名的「Greenspan Put」,令美股由1987年10月股灾后出现一浪高于一浪直到2007年10月,在美国股市史上出现少见如此长的牛市(由1982年8月至2007年 10月共25年)。2007年10月美股回落联储局又再开始减息,一直减到2008年11月0.25厘仍然无效,代表著名的Greenspan Put已失去威力,理由是美国经济自1987年10月到2007年10月这20年过份杠杆化,令减息起不了作用。

贝宁奇在2009年3月推出QE才算扭转劣势,当QE在2010年5月完成后股市又再回落,2010年8月联储局暗示推出QE2并2010年11月推出,支持了美股上升到2011 年5月,其后因为没有QE3美股又下跌,到下半年只有推出OT2。其实Greenspan Put在2001年作用已减退,2001年1月联储局开始减息但3至9个月后的美股并没有上升,有人归究受911事件影响,利率由2001年6.5厘一直降至2003年中的1厘,美股要到2002年10月才止跌回升。

这次减息更由2007年9月6厘降至2008年11月0.5厘仍然无效,最后只有依赖QE了,上周贝宁奇更认为2014年前不加息。「利率」及「货币供应」是两种刺激股市及经济十分有效的工具,但亦有极限,如用得太多亦会失效例子如1990年后的日本。

2003 年至2007年美国消费者利用楼按共借入2.2万亿美元,2007年10月开始去杠杆化(其中35%变成坏账)。目前美国私人负债只占GDP的11.5% (2007年10月占14%)已到安全水平,反之欧洲地区减债2011年才开始。参考美国过去表现,欧洲今年是减债最高潮,2013年开始稳定下来。

美国重振旅游业

世界经济失去美国同欧洲这两大火车头后,其他国家如何保持GDP高增长?参考瑞典经验,1991年至1993年克朗贬值34%后,1994年起出口保持年增长10%,南韩在1997年贬值50%,令南韩电子产品大量侵占日本产品在世界市场。美元自2001年起至2011年5月亦贬值不少,今年更开放旅游业。自2011年911事件后美国为了反恐,来自旅游业收入由2000年占全球17%下降至2011年只占11%,这次向中国等国家开放旅游业,估计到 2020年可为美国创造130万个职位及带来8500亿美元无形收入。

自2001年12月11日中国加入WTO,转眼已10年多,今天中国已是世界工厂。但在原材料涨价,人民币升值、工资上涨压力下,2008年11月中国政府决心以「内需」作为未来经济增长另一动力,结束过去过份对出口的依赖。2009年的中国经济复苏是透过推出四万亿人民币刺激经济方案,透过刺激固定资产投资去拉动经济重新增长,后遗症是令内地通胀率急升。到2009年8 月人行需要作出微调去压抑楼价上升以免走上1980年代日本的老路。2011年12月人行结束微调,2012年中国经济开始缓步跑,上证指数由去年12月 2132点起步走。

中国贸易结构一、入口原材料、出口制成品,即以加工贸易为主。二、进口高端产品、出口低端产品,赚辛苦钱。例如2010 年鞋类出口已达99.3亿双、全球90%打火机在中国境内生产。随着「三廉」时代结束,在2007年中国政府早已出台一系列政策,目的是减少对低端产品出口的依赖,进军高端产品,由「代工」时代走向「品牌」时代却困难重重。至今为止中国品牌很少能在国际市场上建立地位。

内地楼价由1994年起步到2011年年中亦达高峰,未来亦需很长时间做调整。2012年起中国政府希望以服务业带动经济增长,暂时未见成效,理由是美国经济结束了由1982 年到2007年建基于金融借贷的繁荣期,虽然联储局不断向私人银行注资,解决私人银行因为失去大量「股本」而失去的放债能力,但私人银行管理层面对手上大量「呆坏账」,对私人贷款早已失去信心,新注入资金主要用作购买国债。2011年美国政府财赤相等于GDP的8%、负债等于GDP的80%到98%(睇你点计)。以目前利率计一年利息支出相等于美国GDP的2%(或政府总收入16%)。如政府透过减少开支去灭赤,可令税收减少及令GDP减少1.5%,反之如政府继续增加负债,未来利息支出所吃掉的GDP比重愈来愈多、迟早出事。

中国大建公屋撑经济

上述是美国政府所面对的困局,意大利政府负债已相等于GDP的120%, 10年期国债利率已升上7厘,单单支付国债利息已占去全年GDP的6%。你话点救?美国国债到2013年亦相等于GDP的100%,到时利率可能升上4 厘,即政府总收入25%将用作支付利息,到时亦好难救。此乃去年6月美国QE2结束后个人认为美国没有再推出QE3的能力。美国、欧洲或日本今天的局面并没有easy way to get out。

2012年起中国政府宣布,未来5年每年建700万个住宅单位作公共房屋,较2008年至 2011年每年300万个上升一倍多,甚至超过过去所有私营企业最高一年建屋量500万个,去解决房屋供应短缺问题,相信可阻止内地屋价在未来5年进一步上升(估计楼价回落30%左右)。但兴建上述公共房屋边际利润只有8%,而非过去私营房屋边际利润高达25%。如此巨大的公共房屋建设计划可刺激未来中国 GDP保持高增长,类似七十年代香港的「十年建屋计划」或台湾的「十大建设」,政府大量投资公营房屋,令建材股在未来5年不愁生意,为大量建筑工人提供就业。中国以「十大建设」时代取代过去由「出口拉动经济」。

城邦经济vs大国经济

欧罗10年前正式面世,但一旦遇上大问题国与国之间的矛盾又浮现。第二次世界大战后结束欧洲各国失去大量海外殖民地,令欧洲又重返「城邦经济」结束「大国经济」。过去想法是透过欧罗再次形成「大国经济」,现在看来困难重重。

中国经济自秦始皇统一列国之后,出现「汉、唐」盛世,理由是统一令中国经济由「城邦经济」走向「大国经济」。从前诸候割据各自为政把中国分成一片片土地,一小片土地服务一个诸候所建立的城镇,形成大量小规模经济体,自然「好」极有个谱。秦始皇统一列国后,中国经济由过去以一个个城镇为主的经济模式转化为大国经济,各地互通有无加上对外通商形成规模效益,造就大部分时间中国GDP占全球四分一。

反观欧洲在16世纪前因为停留在「城邦经济」,整个欧洲分裂成许多个细小国家各自为政,经济实力自然不及中国。其后荷兰发展航海技术透过海上通商而渐富起来,然后是葡萄牙接着是西班牙支持哥伦布发现新大陆,利用来自南美洲的黄金、白银而富起来。十五世纪西班牙人的奢侈生活支持了法国、德国及英国的工业,英国为发展工业到海外找寻原材料,而令航海事业一日千里,透过建立大量海外殖民地为英国工业提供原材料,最终引发工业革命。

先进科技击败工匠经验

航海技术的发展令欧、亚两大洲的经济形势改写,因为农业社会的GDP增长率极慢、工业社会的GDP增长率较农业社会快许多,相比之下由16世纪开始中国经济渐变成落后。另一方面欧洲各国为争夺海外资源及市场,导致两场世界大战令美国迅速冒起,因为美国一开始已是「大国经济」,最初停留在农业社会经济实力仍弱,到1900 年欧洲人因逃避战乱,大量移民去了美国令经济迅速工业化。美国本土既拥有丰富的资源亦有大市场,经济自然迅速繁荣起来,更何况第二次世界大战后军事力量雄霸全球。

中国虽然自秦朝开始进入「大国经济」,但中国人太喜欢做「官」,所谓「仕、农、工、商、兵」中国读书人皆去了做官或从事文学,形成其他行业的发展只有依赖文化水平低的人或读书很少的老粗。中国的生产技术发展主要来自工匠的经验,反之西方到了15世纪西方读书人开始质疑「神」到底存不存在?为求证神是否存在,他们不断研究各种物质的起源,其研究结果大大影响农业、工业的发展,令生产技术出现突破性发展。

16世纪开始西方的生产技术革新来自「实验室」的研究结果,反之中国的生产技术的改变有赖工匠的「经验」,西方技术发展的速度自然较中国快许多。短短几百年已超过中国过去几千年凭「经验」发展出来的技术,反过来侵略中国开拓产品市场及搜寻,带来中国近200年的苦难。1949年中国虽然摆脱西方列强,但又再次走自力更新之路,重返18世纪前闭关自守之路。

十二五重分享经济成果

到1978年中国政府决定走「改革、开放」路线,情况才出现扭转。中国经济开始急起直追,未来20年中国将新增3.5亿人口在城市生活,令中国拥有超过100万居民的城市数目达到221个(今天欧洲只有35 个)。中国因此需要兴建多170个MTR、400万平方米楼面(500万座大厦,其中5万座是摩天大厦)。令未来20年中国GDP仍然能够以年率6-8% 速度增长(美国却少于2%、日本少于1%)。20年后的中国将成为全球最大的消费市场。未来中国能否透过「自强不息」而保持GDP增长在6到8%?将成为 2012年最大争论点。

改革开放初期中国天然资源同劳动力丰富却缺乏资金,令出口发挥了重要作用,赚回来的钱变成国家巨大外汇储备,老百姓受惠不多,例如2011年中国政府财政收入10.37万亿元人民币(相等于每个中国人交税9000元人民币。2011年中国人收入的50%转到政府手里,仅次于法国的55%,形成国富民穷。2010年中国税收中39.5%来自增值税、9.9%消费税、14.4%营业税,加起来即所有民间收益中一旦超过最低收入,有63%成为税收(中央占75%、地方政府占25%)。这些税收政府用作支付大型基建项目例如道路、桥梁、水利、政府建筑物等,用于服务人民例如教育、医疗、经济房、社会福利等并不多(法国政府税收大部分用于人民福利)。

根据「十二.五规划」中国经济将出现结构性改变,以配合天然资源供应不足及劳动力供应减少问题,包括减税及将政府开支由过去主力用在大型建设,转向教育、医疗、提供经济房、社会福利等,让人民分享经济繁荣的果实。

2012财富又大转移?

2012 年9月新领导班子接班后,中国能否进入另一段很长的经济繁荣期,即「后工业社会」时代成为今年如何投资的关键。过去香港经历多次「财富大转移」期,例如 1982年至1984年财富由不信共产党会改变的人手中,转到相信改革开放为中国带来新希望的人手中,第二次财富大转移,由1997年7月特区政府推出「八万五房屋政策」所引发,第三次财富大转移由2003年7月「自由行」开始,到2007年10月「港股直通车」结束。2012年是否另一次由不信中国经济可完成软着陆后再起飞者手中,转移到相信中国还有15-20年繁荣期的人手中?

每一次「财富大转移」如你不Reposition你的资产,损失可以很大。例如1990年上海一个150平方呎的住宅单位只值4万美元,今天值95万美元。1990年台北一呎住宅楼可换上海四呎住宅楼,今天上海一呎住宅楼可换台北两呎住宅楼。全球财富亦在不断地转移,既是危亦是机。

趋势投资法第一戒条─不要同趋势作对。我们必须认清股市大方向及听从它,而非凭个人主观愿望主导投资思想。学习速速止蚀、愈快愈好,Trader是没有预先设定的想法(例如睇好或睒淡)。亦没有个人偏见,必须柔弱如水没有形态,遇方则方、遇圆则圆。死鱼亦可随波逐流,鲑鱼逆流而上的代价是死亡,作为投资者,请不要学做鲑鱼。

大部分散户失败于感情用事及wishful thinking,不要听信「贴士」而作重大决定。有烟必有火,厨房内如果发现一只曱甴,必定有更多曱甴隐藏起来。最好的股票在不适当时候买入一样可以输大钱。趋势分析只是「风向指标」,不是「水晶球」,它随风向改变而改变不能预知未来,只能指出向风。2012年继续面对全球性去杠杆化及各央行一再增加货币供应情况下金融市场必定好「chuk」,如何在金融市场chuk上chuk落中获利?悲观或乐观都不对应面对现实,有一点大家要搞清楚,「晓赚钱的不一定懂经济,经济学家通常不晓赚钱」。股票市场永远有获利机会,唯一要做到是控制亏损,即输得比别人少+赚得比别人多咁就Very Good。

■多谢读者周景光先生的大利是2000元正捐给农家女。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号