上证综指已严重超卖,但必须重返2800点之上才证明浪C已完成;中国必须继续增加工业就业人口,才可吸收来自农村的劳动人口

6月6日,周日。今天我们面对一个仍算昂贵的股市同楼市,却又面对一个萎缩中的消费市场(香港是少数例外,因为内地同胞来港消费)。欧元失守1.2,令标普五百指数回落3.4%、油价回落4.2%、铜价回落4.3%、锡价跌9.5%。请绑好你的安全带,未来波幅将更大,因为美汇指数已升至2009年3月以来最高。匈牙利主权债券保险成本急升,法国、奥地利、比利时及德国亦上升。匈牙利负债相等于GDP

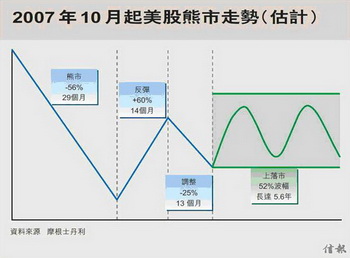

79%,较葡萄牙(86%)、意大利(118%)及希腊(125%)低,看来投资者已渐失去耐性。透过量化宽松政策引发长达十四个月的童话故事,到今年5月已是结局篇(见图)。未来调整到底是前升幅38.5%、50%还是61.8%?我们只有耐心等候。今年4月美股完成V形反弹后又重返“慢动作、列车出轨篇”。担心今年第三季或第四季美国GDP又再次出现负增长。美国5月份就业数字令人失望,再次引发上周五美股大跌。

人民币升值出口商没命

希腊每年人均收入28000美元、匈牙利13770美元、捷克16930美元及波兰11070美元。高工资令希腊工序向低工资的欧罗国流失,形成1995 年至今平均失业率皆高于10%,政府福利开支十分大,最终引发主权债务危机。情况有如1989年至1993年人民币大幅贬值后,东南亚很多国家产品失去出口竞争力道理一样。不少国家货币同美元挂钩不能因贸赤扩大而贬值,最终引发1997年7月亚洲金融风暴。金融风暴后,东南亚国家货币纷纷同美元脱钩;加上人民币于1997/98年并没有贬值,到1999年东南亚国家产品出口竞争力恢复后,亚洲金融风暴过去。 2009年11月起,欧元汇价下跌而不是希腊单一国家货币下跌,相信这次“欧猪五国”危机较亚洲金融风暴所需时间(十四个月)更长,至今只过了七个多月,估计仍有一段很长日子才完成调整。

西班牙2000年至2009年GDP保持年率3.3%增长,理由是:一、女性参加工作比重由2000年51%上升到2009年第三季65%(上述亦是欧元区平均数),来自女性进一步投入工作红利到2010年消失;二、外劳占西班牙工作人口由2000年2.5%上升到2009年年底五百万人,占总就业人口12%。目前面对就业机会迅速恶化,相信外劳入口减少(大部分外劳参加建筑业,西班牙25%建筑工人是外劳)。今天西班牙家庭负债是收入的106%(欧元区平均95%)。

2009年受美元汇价回落影响,中国出口商努力开拓欧洲市场;2010年欧元汇价回落,加上内地工资大幅上升,内地出口商面对外忧内患,如再要求人民币升值,真的要他们的命了。

长裙流行=衰退出现

去年11月开始上升的美汇指数目前只回升前跌幅38.2%,会否回升前跌幅50%甚至61.8%,仍有待进一步观察。黄金亦到达上升通道上阻力,须在1200美元牛皮一段日子。美国MZM自2008年起进入增长放缓期,2010年更出现负增长,代表美国未来经济有可能出现通缩而非通胀。根据IMF估计,明年美国负债将达GDP 97%,2015年达GDP 110%。美国继日本之后步入通缩期,加上欧洲is on fire!经济不景气渐演变成社会骚动,令欧洲央行不得不放宽银根而令欧元汇价再次回落。欧元问题同1997年前亚洲各国把货币同美元挂钩一样,令利率不反映真实情况,大部分低于CPI升幅,结果带来1990年到1997年繁荣及1997年8月后的亚洲金融风暴。上述情况于2000年起在欧洲再来一次。

金钱购买力于过去四十年迅速失去,形成房地产及股市狂热,其后泡沫爆破引发一连串风暴,今年面对世界贸易如此不平衡,是否另一场灾害在酝酿中?上证综指已严重超卖,但必须重返2800点之上才证明浪C已完成。

Can you call every major market moving in the last thirteen years ?由1997年亚洲金融风暴、2000年科网股危机及资产价格上升潮、2003年美股最后一个牛市至2007年10月有毒CDO危机、2009年的复苏潮及2010年的回落?股市经过5月大跌后,投资者正对6月的股市大方向感到迷茫。今年美国女性流行“长裙”时装,令人担心是否代表另一衰退出现(女性的裙愈短,未来经济愈繁荣,例如2009年年初流行热裤)。

投资者明白不要永远拥有一只股份,行业盛衰引发循环、多年绵绵不绝的趋势及每年不同的主题。例如2000年3G流动电话热潮的冷却,到近年iPhone革命的出现,苹果的iPhone及亚马逊的Kindle,令无线上网取代land line,令苹果市值超过微软。今天微软股价仍较2000年低许多;反之苹果股价却由2000年每股21美元上升至目前超过十倍,此乃拣股不炒市最佳例子。可惜时光无法倒流,不然人人都成为拣股专家。拣股需洞察力、分析力及集思广益的心态,才能注意到经济情况的改变。

四十年投资生涯自己已养成“离群独处”的性格。明白作为分析员的代价就是孤独。2009年起各国央行合力吹大另一个资产泡沫。透过无节制地供应货币所产生的廉价信贷,在中国已产生地产泡沫,在美国是另一次股市泡沫,在全球是资源资产泡沫,2010年是否又面对爆破。

如已发展国家的过度负债及面对巨大财赤的国家如希腊、西班牙、意大利、爱尔兰、英国、美国同日本。新兴市场则面对资产通胀(Asset inflation)。由于负债比重不高,加上GDP仍处高增长期,不排除资金进一步由已发展国家流向新兴市场。

1999年至2000年年初,因为联邦基金利率上升而引发的2001年衰退,于2003年结束。 2004年年中至2007年年中另一次收紧银根,引发2008年至2009年上半年的衰退。

目前距离中央银行收紧银根仍远,这次股市回落,相信只是牛市中期调整而非另一熊市的开始,理由是至今央行仍毋须为“高通胀率”担心。

今年首五个月美国金鹰币需求上升65%,估计今年黄金投资需求达五千二百三十万盎斯历史新高,应可支持金价。黄金价格已持续上升十年,今时今日持有它的风险变得愈来愈大,一旦形势出现逆转,小心走避不及。

铜价由2008年12月24日的每吨2845美元上升至2010年4月6日的7990美元后进入回落期,最近200天移动平均线失守,回落至6939美元是另一个要小心的讯号。

人口上升加上生产力上升等于GDP上升。俄罗斯过去十九年人口减少七百万人,至一亿四千二百万人,联合国估计未来四十年人口将减少三分一,代表俄国除资源股外,其他项目应小心。同样理由,欧洲人口进入回落期,不少欧盟国家生产力正在下降。日本又是另一现成例子。时移世易,2000年开始,OECD经济进入回落期,中国经济进入上升期。

今天中国已成为资源消费大国。 2009年进口铁矿石达四亿多吨,是全球最大铁矿石入口国,铝占全球消费量三分一,铜亦是全球最大进口国及消费国,其他如石油、橡胶、锌和煤等入口量亦以倍数增长。过去十年,原材料涨价背后理由便是中国从2000年起大量进口原材料的结果。

中国不重演亚洲四小龙历史

大部分地区或国家的劳动力密集型产业黄金期只有三十年(例如香港由1950年到1980年)。因为劳动力密集产业的进入壁垒不高,每个单位产品毛利率亦低,必须大量生产才可产生利润,加上所需资本很少,但资本回报率相当高。改革开放初期,中国有的是廉价劳动力,缺乏的是资金为轻工业提速发展。由于进入壁垒低及每个单位产品毛利率不高,当大量资金流入此市场便很易引发产品跌价潮,例如二十五吋彩色电视机1990年在内地卖6000元人民币,现在只卖1000多元人民币(未计人民币购买力贬值),同时质量亦提高不少。作为厂商,在过去二十年不但要面对产品售价下降83%,同时亦要面对劳动成本由每月360元人民币上升到1200元人民币,升幅达233%。

劳动力密集产业于八十年代中国属高利润期,今天则处于低利润甚至亏损期。今天的中国不但劳动成本大升,连资本已累积不少,这些资金为寻求较高回报率,已不再投资新工厂,并转向其他行业发展。以香港为例,八十年代至今的地产和金融成为投资主流。台湾和南韩则走向高新科技。新加坡同时发展金融及高新科技。今天香港经济已完全退出工业,制造业只占本港GDP 3.2%、台湾占26.8%、新加坡占28%及南韩占39.6%,但中国仍占48.9%。目前南韩只有8%人口从事农业、台湾只有6%,中国却有43%,即过去三十年在亚洲四小龙发生的情况,不可能完全在中国重演。中国必须继续增加工业就业人口,才可吸收来自农村的劳动人口。2008年起中国启动高铁项目,便是希望透过铁路网络把劳动力密集型产业移向低成本地区,而非流失给其他低劳动成本国家如印度、巴基斯坦或越南等。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号