7月4日,周日。投资成功应走在群众之前,而非人云亦云。标普五百指数1040点失守,确认一浪低于一浪走势开始,代表美股今年4月起又再碌落山(Downhill)【图】。美国楼价由2006年高峰期跌27%,同期政府为房利美及房贷美注资1450亿美元,国会估计共需4000亿美元。透过税务补贴支持的楼价稳定期到今年5月结束,美国另一次楼价回落期又开始,地产股如Toll Brothers、KB Homes等已于5月行先一步。

90年代美国人每年购买约四百万间房屋,到2002年增至五百万间,其后三年更升至七百万间,主要是低利率及宽松贷款政策所致,令大量无能力供楼的人亦入市买楼。到2006年买楼人数减少,令楼价下调。美国楼价由2006年相等于中产家庭年收入五点二倍降至今年最近的四点四倍,但同90年代平均只有四倍比较仍算几贵。再以租金回报率看,90年代平均数是七十二点七个月,07年是九十六个月,目前是七十八个月,即美国楼价仍须再跌10%,才重返合理水平。

分析纯利须留意现金流

技术上看,欧罗由1.18美元反弹,短期睇1.25美元,然后又再次回落,因欧罗危机仍未过去。

欧洲央行估计,欧洲银行有4420亿欧罗呆坏账须在未来十二个月处理,央行已借出1110亿欧罗去应付;再加上中国制造业同时面对工资及人民币上升压力,好友真系四面楚歌。第三季是金融市场另一黑暗时刻,是否另一光明期的开始?!踏入7月,我老曹再冇fairy-tale式的股票故事可讲也。

今年起股市不断出现陷阱,例如4月12日恒指22388点时在一片睇好声中回落;反之,5月27日恒指见18971点时又在一片睇淡声中上升,6月22日恒指又由20957点起回落,短线炒友真系左一巴右一巴,小心大户反手为云、覆手为雨。

恒生指数由去年11月18日23099.57起出现一浪低于一浪走势值得关注,但是否出现第二次衰退(double-dip)?今时今日仍未睇到有上述迹象。作为分析员,只能分析未来三个月经济将如何,超过三个月便睇唔清楚。

长期趋势较易把握,中期趋势有一定难度,至于短期趋势更是像雾又像花。之所以咁,主要系中长期股价由公司纯利决定,只要掌握公司纯利大方向便可掌握未来股价。但纯利可以造假,例如1997年6月开始英隆(Enron)连续十五季公布纯利上升,刺激股价狂升;但现金流(Cash Flow)却不易做假。如纯利上升、现金流不升便应小心(例如英隆十五季纯利上升中,只有三季现金流是上升。2001年初《财富》杂志质疑英隆业绩有虚假成分,引发英隆股价狂泻,最后走上破产之路)。换言之,纯利与现金流两者必须互相配合,即P/E(市价纯利比率)与P/CF(市价现金流比率)有一定关系。通常P/E二十倍,P/CF应在十倍(即市价是现金流十倍),如上述比率有异便要小心。

美股死亡交叉本月将现

加拿大总理哈珀(Stephen Harper)在G20要求各国首领减赤,不然迟早陷入希腊危机。反之,经济学家克鲁明(Paul Krugman)担心如各国减赤,将陷入1873年式美国长期衰退。邓小平曰:大气候与小气候,不因人的主观愿望而转移。去年美国有五千一百万人依赖6720亿美元社会保障金生活,随着战后婴儿进入退休期,未来依赖福利金生活的人数正在急升,国会估计今年社会保障金收入已大于支出(即社会保障金入不敷支)。1950年十六个打工仔才负担一个领社保人士,现在是三点三个打工仔负担一个领社保人士。过去美国政府向社保基金借了2.5万亿美元用作其他开支,今年起美国政府须还债予社保基金以应付需求。换言之,美国政府根本上无力削减财赤。

G20会议后,主流意见是以减赤为首要项目;当各国负债超过GDP 100%,任何刺激方案皆冇用。历史证明,透过财赤只能刺激经济于一时,长期反而产生反效果(例如1971年美国政府战后另一次财赤曾令1972年经济兴旺,但1973年却大跌)。反之,德国严守财政盈余政策,却收长期繁荣之效。个人理财亦一样,借钱消费眼前风光,但长期负担沉重。大家应知道,2008年不是1982年,当年美元利率由高峰回落支持股楼上升;今天刚相反,美国进入股楼回落期,过去一年美股上升只是熊市大反弹。过去十年,两大上升项目是金价同负债,而且亦快将筋疲力尽矣。

目前退休人士最大烦恼是:一、不能靠收利息度日;二、顶唔顺股市、楼价及外汇大幅波动。值得注意的是,今年4月开始短期利率(三个月到六个月)向上,长期利率(两年或以上)向下,并在6月份出现六个月同业拆息高出两年期债券,代表下半年美国经济将放缓,是2008年以来最差的讯号。对冲基金经理John Hussman在2007年11月12日曾发出衰退警告,今年6月28日再次发出警告,理由是ECRI Weekly Leading Index已跌至负6.9%,上周美股已大跌。美国十年期长债息率重返3厘以下,即去年4月水平,代表债市投资者再次担心衰退出现。今年4月我老曹曾担心十年期长债息率升穿4.3厘引发债券熊市,现已证明睇错市,因事前没有估计到资金会由欧洲回流美债避险。每次标普五百指数跌15%,有80%机会进一步回落。基于对欧洲主权债务的忧虑,美股至今已失去1.78万亿美元市值。

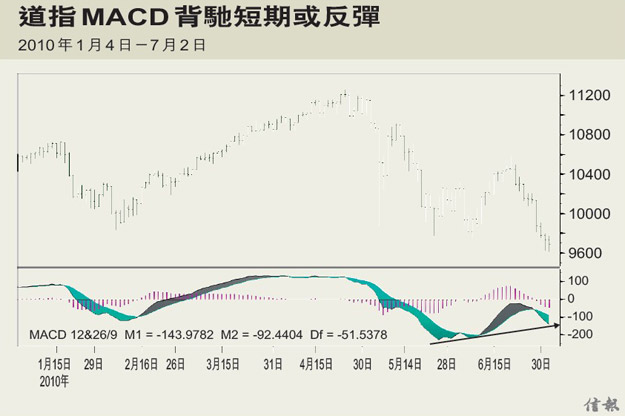

2007年下半年起,华府再藉降低资金成本去推动美股上升,而今年4月起美国必须逐步收紧银根,看来美股下半年表现应该几弱。去年3月至今年4月美股上升幅度刚好是前跌幅61.8%,上述升幅大大超过1929年12月至1930年4月的升幅,因此有理由相信今年5月起美国经济调整应不是1930年5月后的翻版,但亦不宜过分乐观,因为欧罗下跌令美国经济今年下半年增长再次放缓,美国货出口欧洲又再面对压力。今年5月美股的跌幅是1940年至今七十年内最大,加上美股死亡交叉(50天线跌穿200天线)将在本月出现,是另一令人担心的讯号。虽然美国经济不会第二次探底,但美股完成61.8%熊市反弹后,应仍有一段日子往下调整。

A股继续寻底,面对农行上市,上证指数2300点是否顶得住?苏皇分析员Wendy Liu认为,未来两年A股表现将较内地楼价出色,扭转2009年7月起的趋势,事关A股已调整了十一个月。

如各位问我老曹未来的理想投资对象是什么?答案是中国将要什么!2001年起中国要原材料,曾令过去十年全球原材料涨价。里昂证券估计中国、印度、印尼的中产阶级消费将由目前2.9万亿美元升到2015年5.1万亿美元;其中69%来自中国,因中国收入3000美元以上的人口由2009年占总人口27%升至44%。未来投资对象是中国中产阶级要什么?例如汽车、物业、消费、财富管理、旅游、名牌等等。上证指数已接近2300点,一旦失守如何?答案是继续看好。在中国GDP增长率8%下,我老曹不相信内地楼市是泡沫,在上证指数2300点入市相当于过去十年低位,只会买贵,不会买错。

我老曹仅余三十个金币

1929年华尔街股市见顶,当时金价每盎斯20.67美元,到1933年5月金价改为35美元一盎斯,仍较1929年9月高很多,之后三十多年金价基本上保持稳定。2007年10月美股见顶回落,今年6月金价早已打破2007年高位。但同1930年代不同,今天各国央行印钞能力大增,因此2010年是否1930年代?木宰羊。再强调一次,我老曹并非睇淡金价,只是认为目前金价到了高处不胜寒水平,而我老曹的‘持金量’亦已降至只有三十个金币。

各位听过黄铜/黄金比率没有?目前此比率对后市金价不利。70年代金价上升十五倍(在最后四星期狂飙80%),2000年至今金价只上升四倍。根据世界黄金协会公布,今年首季不少中央银行吸金,包括俄罗斯、委内瑞拉、菲律宾及哈萨克,中国政府则买入所有在中国境内生产的黄金,最后金价会否一如1980年1月那样出现爆炸性上升才结束?1980年前推高金价的理由是美国通胀率一度达14%,如今则是美国联邦负债高达13万亿美元。然而,今年4月起,金矿股与金价背驰,以上述分析只能支持金价见1300美元。联合国强烈希望以SDR(特别提款权)取代美元的储备地位。

2008年美国个人消费下降,去年4月起透过政府增加消费而令经济不再衰退,今年4月起又如何?美国政府计划退市,但个人消费仍未大幅上升,加上全球经济走向‘再平衡’,即新兴国家GDP可透过内需保持高增长,但西方国家经济则进入减债期,令GDP进入极低增长(情况有如90年代日本)。2010年美国经济不会陷入1930年代式萧条,但很大机会进入90年代日式衰退,重返朴素期的思潮已在威胁西方经济。只包括日本、美国及欧洲的CPI增长率已由1990年的5%降至最近的0.5%,上述三大经济实体占全球GDP 65%,其他国家加起来才占35%。最后我们会面对全球性通胀,还是全球性通缩?

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号